11月3日讯 在宏观经济复苏的进程中,世界市场格局重组,中国的产业以日益融合的姿态,掀起了规则重建、秩序重排的锐变浪潮。不想随波逐流的医药家们,深刻思考着全球化背景下的中国医药产业机会与选择,试图重塑企业的核心竞争力,于纷繁的市场具象中寻找带来企业利润增长和创新质变的关键要素,进而提炼出医药企业可持续发展的方法论。在这样一个背景下,“中国医药产业竞争力构建与可持续发展”成为一个寓意深刻并不乏时尚的热点话题。

信息盛会,饕餮盛宴。10月27日上午,深秋的北京,中国医药人激进的思维火花驱散了北国的萧瑟。

在第21届全国医药经济信息发布会上,SFDA南方所副所长、《医药经济报》总编辑陶剑虹用微观、带有方向感的主旨报告,引领在场的500多位中国医药企业家们思考了全新的竞争命题与现实抉择。

应该说目前业界对于药品品类的研究,陶剑虹当属翘楚。在去年第20届信息会上陶剑虹所做的“药业激荡三十年”报告中,对中国药品品类做了三十年的纵向梳理,而本年度她报告的核心部分则对国内外药品品类竞争格局进行了横向比较。

用全球化的视角审视中国医药产业竞争力

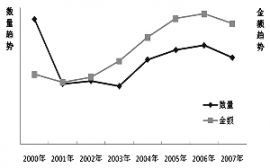

在世界医药市场格局转换的进程中,中国的医药产业早已融入全球化的竞争中,寻找自身的定位与机遇。在报告的第一部分,陶剑虹从国内外医药产业的规模、成长性、效益和创新能力四个维度、十大指标的比对分析,对中国医药产业的竞争潜力进行了梳理和剖析。

首先从医药产业的规模看,中国不仅是用药大国也是制药大国。我国的医药卫生费用占GDP的比重约为4%~5%,距离WHO的基本要求卫生总费用占GDP的比重不低于5%)尚有一些差距。但是应该看到中国正努力通过医疗卫生体制改革的实施,带动医疗卫生资源可及性和公益性的提升,医药卫生占GDP的比重不断提高,也正显示出医药卫生作为一个产业,在国民经济中的重要性不断凸显。第一轮医改即1985~1999年期间,卫生费用占GDP的比重平均为3.86%,第二轮医改即2000~2006年,收到SARS期间国家短期内加大医疗卫生投入的影响这个比重已经上升到4.88%,到第三轮新医改启动后,我国的医药卫生费用占GDP的比重将超过5%。这其中的主要拉动力来自于政府对医药卫生的投入不断加大。

近10年来,卫生费用的平均增长率为14.08%,而GDP的平均增长率为8.41%,说明医药卫生消费需求的增长快于国民经济的发展。我国到2008年的人均卫生费用达到984元人民币,已经超过120美元的水平,虽然与国际发达水平有差距,但是说明中国医药卫生消费水平随经济发展提升的空间较大。以人均用药水平的增长最能说明问题,陶剑虹分析,随着中国经济的快速发展,中国的人均用药水平不断提升,在1978至2008年间,GDP增长了近77倍,而人均用药水平增长92.1倍。目前,我国的人均用药水平为377.8元,约合46.5美元,接近中等发达国家平均水平50美元)。随着人们生活质量的提高、社会保障制度的不断完善、医药卫生事业的发展,用药水平的差异性正是我国医药经济发展的潜在购买力。尤其是当前我国广大农村人口的用药水平仅为25元,且老年人口的用药水平仅为358元,随着全民医保实施和人口老年化的到来,这些领域的市场扩容空间很大。

中国已经具备了比较雄厚的医药工业物质基础,医药工业总产值占GDP的比重为2.7%,这个比例高出美国0.6个百分点。维生素c、青霉素工业盐、扑热息痛等大类原料药产量居世界第一,制剂产能居世界第一。中国药品出口额占全球药品出口额的2%,但是中国药品出口的年均增速已经达到20%以上,国际平均水平是16%。与此同时,中国药品市场地位不断提升,占世界药品市场的份额由1978年的0.88%上升到2008年的8.25%。

“如果单纯从绝对值的高低做总量的比对,中国与美国、日本等发达国家是有现实的落差,但是我们更要看到,这段差距同时也是中国医药产业成长的潜力空间。”在陶剑虹看来,认清中国与国际领先水平的差距,是中国医药企业参与国际竞争的前提,而看准中国医药卫生产业发展的规模潜力,则是我们融入国际化平台的底气。

其次,从成长性指标看,中国的医药产业彰显着朝阳般的生命力。从世界范围看,今后5年世界药品市场增长的重心将从欧美等主流市场向亚洲、澳洲、拉美、东欧等地区逐渐转移。以2009年为例,世界医药市场的增速仅为4.5%,但中国的药品市场增幅可以达到20%。中国的医药产业还处于相对分散的阶段,产业集中度提升的空间很大。在制药工业领域,世界制药前十强的集中度为40.13%,而中国为13.5%,我国目前有4768家原料药和制剂生产企业,但销售收入在5000万元以下的企业占了数量上的80.09%。上10亿元的企业只占1.52%,但是对医药工业总体的总产值、销售收入、利润的贡献率分别为28.68%、31.04%、31.64%。在医药分销领域,中国医药商业前三强的集中度目前达到20%,日本的医药商业前三强集中度从21%提升到67%,用了10年,美国在10年内,商业前三强的集中度从31%提高到96%,“那么,假如给中国10年,我们的医药商业前三大巨头是否能够占有七成以上的市场,创造1.2万亿的药品销售收入呢?”陶剑虹的提问引起与会者的极大兴趣。而目前格局最为分散的是药品零售行业,中国连锁前三强的规模占零售市场的5.97%,分店数占总体的2.6%,而美国的连锁前三强的这两个比例分别为60%和40%。“分散是集中的前提,中国医药产业正在进入一个快速和空前剧烈的分化、调整、重组的新时期,企业两极分化、优胜劣汰的进程会大大加快。”陶剑虹提示用一种全新的视角来看待中国医药产业的集约化进程。

第三,从效益水平来看,中国的医药企业还要在提高盈利能力上多下功夫。目前,我国制药工业的整体销售利润率不到10%,而世界制药50强的平均销售利润率达到18%,前10强的利润率平均达到21.3%。中国最大的制药工业企业的净利润率为14.92%;而世界最大的制药企业辉瑞的净利润率为16.78%。我国医药商业的毛利率和净利润率分别已达到7.07%和1.18%,按照国际惯例,医药商业毛利率如果维持在4%,利润率应该达到1%,目前这说明我国医药商业总体经营和费用控制已接近世界先进水平。国内连锁的平均毛利率为20.4%,而在国际上,零售连锁药店的平均毛利率为24%~37%。“盈利水平较低,直接制约了中国医药企业创新实力的提升。实现制药大国向制药强国的迈进,最重要的是整体研发实力的增强,这说到底离不开企业效益的提升。”陶剑虹的分析引起了众多参会企业家的共鸣。

最后,从创新能力看,中国尚有较大差距,但是也不能否认近年来出现一些有利于创新的积极元素。在研发投入方面,2004年到2008年间,全球药品研发费用年增长率达8.18%。即使在美国经济哀鸿遍野的2008年,美国生物药品研究公司在新药和疫苗上的研发投入却创造了新高,达到652亿美元,比2007年新增投入20亿美元。而我国专用于新药开发的资金每年只有1000万~2000万元,企业的投入平均为0~5%。但是随着我国新药研发模式从简单仿制走向自主创新,对新药研发的投入不断加大,2009年5月我国新启动的重大新药创制专项,中央财政预算今年安排328亿元,2010年安排300亿元左右,重点推进包括重大新药创制、艾滋病和病毒性肝炎等重大传染病防治在内的11个科技重大专项措施,一些有研发实力的企业可以从中寻找到资金支持。

用最严格的标准来规范药品注册审评是国内外新药审评机构的一致共识,为了说明这一点,陶剑虹不仅援引了美国FDA在万络事件之后对新药审批实施新的评审模式,即“风险评估和避险战略”。而且还详细梳理了中国新药定义的变化,今后,对新药的要求将着重4个方面的定义:“新”即一定要有新的疗效,“优”即要体现临床优越性,“同”即要重在仿品种而不是仿标准,“实”是要保持研究资料的真实性。“今后,企业在剂型创新上,缓释、控释和靶向给药将是研究的一个热点方向。”陶剑虹指出。

![葱豉酒[止咳平喘]](/images/defaultpic.gif)